GoBD: Die Grundsätze der ordnungsgemäßen elektronischen Buchführung

Zum 1. Januar 2015 hat das Bundesfinanzministerium neue Regelungen zur ordnungsgemäßen Buchführung und zur Aufbewahrung von Büchern, Belegen etc. in elektronischer Form herausgegeben. Bekannt sind die Grundsätze vor allem als Akronym: GoBD. Die Regelungen betreffen die korrekte Aufzeichnung in elektronischer Form: Wie müssen Sie Belege digital erfassen und speichern und wie muss Ihre elektronische Buchhaltung aussehen, damit das Finanzamt keinen Grund zur Beanstandung hat?

- Schreiben Sie perfekte E-Mails auf Wunsch mit KI-Funktionen

- Sicher: Schutz vor Viren und Spam

- Inklusive: eigene Domain

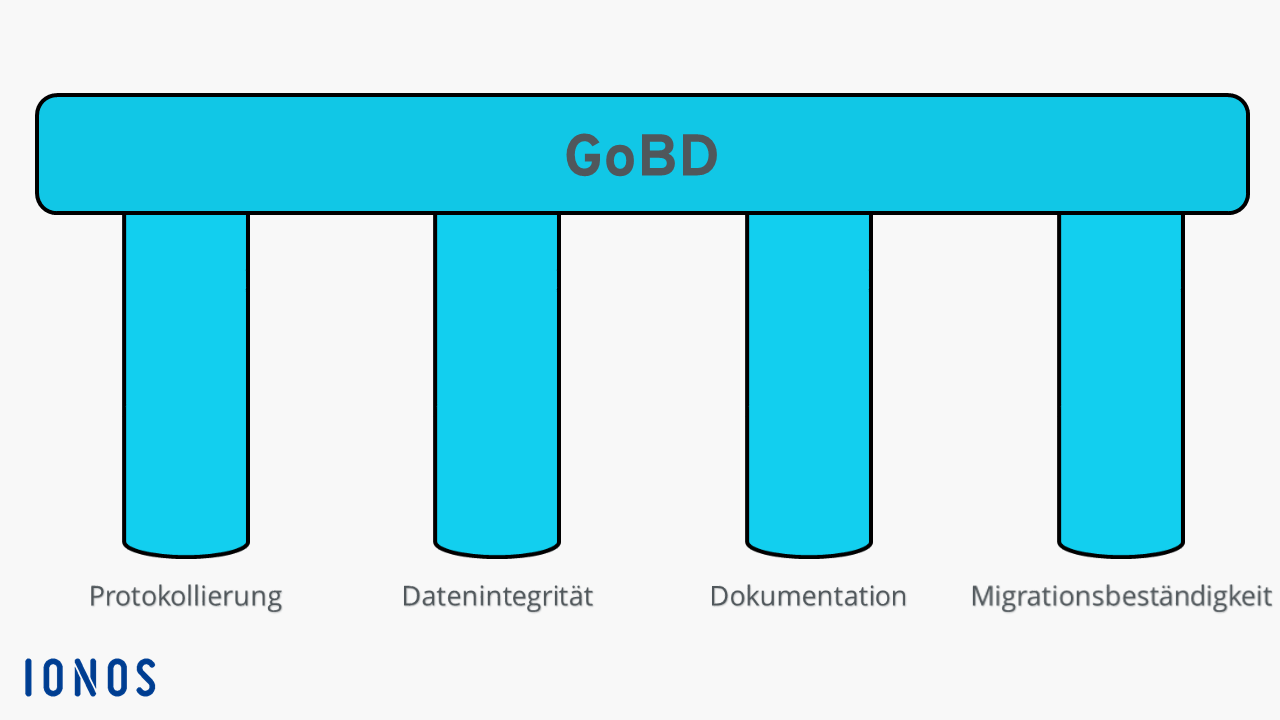

GoBD steht als Abkürzung für Grundsätze zur ordnungsgemäßen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie zum Datenzugriff. In den Grundsätzen erklärt das Finanzministerium, welche formalen Anforderungen es an die elektronische Aufzeichnung und Archivierung von steuerrechtlich relevanten Daten stellt.

Was versteht man unter GoBD?

Die GoBD wurden am 14. November 2014 vom Bundesministerium für Finanzen in einem Schreiben bekanntgegeben und waren wenige Wochen danach – zum 1. Januar 2015 – gültig. Die GoBD sind in Zusammenarbeit der Finanzverwaltungen von Bund und Ländern sowie in Kooperation mit Wirtschaftsverbänden und Steuerberatern entstanden. Durch sie sind die zuvor bestehenden Grundsätze zum Datenzugriff und zur Prüfbarkeit digitaler Unterlagen (GDPdU) sowie die Grundsätze ordnungsgemäßer DV-gestützter Buchführungssysteme (GoBS) abgelöst worden. Die GoBD stellt allerdings kein Ersatz für die im HGB festgelegten Grundsätze ordnungsgemäßer Buchführung (GoB) dar. Das Ministerium reagierte mit den GoBD auf neue Technologien im Kontext der Buch- und Kassenführung – namentlich PC-Software und digitale Kassensysteme.

Bei den GoBD handelt es sich nicht um ein Gesetz. Die Grundsätze sind eher als hilfreiche Anweisungen der Finanzverwaltung zu sehen, in denen beschrieben wird, wie eine ordnungsgemäße elektronische Buchführung aussehen muss.

Die GoBD greifen gleich mehrere Probleme an, die durch technische Neuerungen auftreten. Zum einen geht es um die korrekte Aufzeichnung: Buchhalterische Vorgänge werden mehr und mehr in digitaler Form durchgeführt. Rechnungen und Kontoauszüge liegen in erster Linie elektronisch vor oder werden zum Zweck der besseren Archivierung eingescannt. Zudem benutzt niemand mehr ein tatsächliches physisches Buch, um die Buchführung durchzuführen. Seit Jahrzehnten schon läuft die Buchhaltung EDV-basiert ab. Im Gegensatz dazu steht aber immer noch die Barzahlung: Einzahlungen und Auszahlungen müssen manuell über ein System erfasst werden, meist in Form einer Registrierkasse.

Das Schreiben zu den GoBD steht online auf der Website des Bundesfinanzministeriums zur Einsicht bereit.

Kontrolle und Protokollierung

Für Kassensysteme entscheidend ist, dass alle steuerrelevanten Daten im Gerät selbst gespeichert werden müssen. Dazu gehören folgende Vorgänge:

- alle Buchungen inklusive Datum und Uhrzeit sowie einer fortlaufenden Belegnummer

- Tagesabschluss

- Stornierungen

- Retouren

- Kassenentnahmen

Das Bundesfinanzministerium legt dabei aber kaum verbindliche technische Standards an. Prinzipiell sollen allerdings für die elektronische Buchführung die gleichen Regeln gelten, die man auch von manuell erstellten Büchern kennt, also die Grundsätze ordnungsgemäßer Buchführung (GoB).

Die Finanzverwaltung verlangt von einem elektronischen System, dass Beleg und Buchung nachvollziehbar miteinander verknüpft sind. Das bedeutet, dass der digitale Beleg mit den Angaben der Kontierung versehen sein muss. Unbare Geschäftsvorfälle müssen bis zum Ende des folgenden Monats gebucht werden. Die Belege müssen aber bereits vorher, nämlich innerhalb von zehn Tagen nach dem Eingang, ordentlich nummeriert und sortiert werden. Dies gilt allerdings nicht für den Transfer von Bargeld. Kasseneinnahmen und Kassenausgaben müssen Sie täglich buchen.

Werden elektronische Geschäftsvorfälle dennoch nachträglich verändert, müssen diese Änderungen nachvollziehbar protokolliert werden. Die Finanzbehörde muss die Möglichkeit haben, bei der Kontrolle Änderungen an Datensätzen lückenlos nachzuvollziehen. Ursprüngliche Inhalte müssen immer weiterhin einsehbar bleiben. Verboten ist es beispielsweise, eine Datei aus dem elektronischen Aufzeichnungssystem zu exportieren, in einer Office-Suite zu bearbeiten und dann wieder einzufügen. Hierbei würde man die Änderungen nicht korrekt protokollieren.

Alle Daten müssen nicht nur aufgehoben werden, sondern auch dem Finanzamt zur Überprüfung übergeben werden können. Während das bei Dokumenten in Papierform kaum Fragen über den Prozess aufwirft, ist das Gleiche bei digitalen Daten nicht so klar. Deshalb ist über die Grundsätze auch eine Mitwirkungspflicht des Unternehmers geregelt. Dazu zählt auch, dass man Mitarbeiter des Finanzamts in das verwendete System einweist.

Sowohl Hardware als auch Software müssen der Behörde zur Verfügung gestellt werden. Bei Bedarf muss der Unternehmer die steuerrelevanten Daten auf einem Datenträger an das Finanzamt übergeben. Dort sollen alle Informationen ohne Installation von zusätzlicher Software einsehbar sein. Ebenfalls ist vorgesehen, dass etwaige Verschlüsselungen spätestens in der Behörde aufgehoben werden müssen.

Datenintegrität

Dabei ist also auch wichtig, welches Dateiformat Sie für die Speicherung Ihrer Daten verwenden. Dies hängt grundsätzlich davon ab, wie das Dokument oder der Datensatz entstanden ist bzw. verwendet wurde. Sollten Sie eine Rechnung mit einem Textverarbeitungsprogramm erstellen und dem Empfänger diese ausschließlich per Post zuschicken, reicht die Aufbewahrung einer Papierkopie. Die Datei, in der Sie das Dokument erstellt haben, können Sie löschen.

Anders sieht es bei einer elektronischen Übertragung aus: Wird die Rechnung per E-Mail versandt, müssen Sie die Originaldatei aufbewahren. Die E-Mail an sich (also abgesehen vom Anhang der Rechnung) müssen Sie nicht aufheben – es sei denn, sie enthält relevante Informationen. Das Finanzamt versteht, dass es sich nur um das Transportvehikel handelt und die eigentlich wichtigen Informationen im Anhang zu finden sind.

Besonderen Wert legen die GoBD auf Kassensysteme jeglicher Art. Wichtig ist der Finanzbehörde hierbei, dass alle Informationen, die während des Geschäftsprozesses entstehen, unveränderbar gespeichert werden. Die Unveränderbarkeit wirkt sich auch auf den Export der Dateien aus. Es ist nicht zulässig, Daten aus dem System zu ziehen und dann in einem Office-Programm zu öffnen, um sie anschließend wieder in das System einzuspeisen. Das würde Ihnen die Möglichkeit geben, steuerrelevante Daten zu verändern.

Auch gegen den Zugriff von Dritten soll man sein System schützen: Ein GoBD-konformes Datenverarbeitungssystem hat somit eine Zugangskontrolle integriert, sodass nur befugte Personen auf die Daten zugreifen können. Die Datensicherheit geht aber weiter: Auch gegen Verlust und Vernichtung müssen alle Informationen geschützt sein.

Mehr Auskünfte darüber, wie Kassensysteme oder auch Buchhaltungssoftware aufgebaut sein müssen, geben die GoBD nicht – das können die Grundsätze auch gar nicht leisten. Auf dem Markt sind unzählige Software-Anbieter vertreten, die unterschiedlichste Systeme anbieten, und jedes Unternehmen hat eine individuelle Konfiguration. Deshalb kann es keine allgemeingültige Aussage geben.

Für die Datensätze an sich gilt, dass diese nicht unprotokolliert verändert werden dürfen. Alles, was geschieht, muss im Sinne einer Historisierung aufgezeichnet werden. Die Integrität wird zudem dadurch gesichert, dass man jede Buchung auch an einen Beleg knüpft.

Für das Finanzamt bzw. den Buchprüfer in diesem Kontext noch relevant: die Lesbarmachung. Jeder Steuerpflichtige ist selbst dafür verantwortlich, dass alle Daten auch problemlos eingesehen werden können. Benötigt man spezielle Hilfsmittel zum Lesen der Daten, muss man diese bereitstellen. Wenn die Finanzbehörde darauf besteht, muss ein Unternehmer die Daten auch auf seine eigenen Kosten hin ausdrucken.

Dokumentation

Die GoBD fordern eine ausführliche Verfahrensdokumentation. Gemeint ist damit, dass für jedes genutzte System niedergeschrieben ist, wie dieses funktioniert. Die Dokumentation ist dabei nicht einfach eine Anleitung für die verwendete Software, sondern erklärt auch, wie Aufzeichnungen zu verstehen sind. Eine solche Schrift sorgt nicht nur dafür, dass Mitarbeiter korrekt mit dem System umgehen, es hilft auch dem Betriebsprüfer, sich zurechtzufinden. Sollte dieser Probleme haben, sich zurechtzufinden, wird die Prüfung womöglich abgebrochen und die Höhe der zu zahlenden Steuern einfach geschätzt.

In diesem Kontext ist es für die GoBD auch wichtig, dass Belege so abgelegt werden, dass sie maschinell auswertbar sind. Hierfür hat sich das PDF/A-3-Format zu einem bevorzugten Standard entwickelt. Dieses hat den Vorteil, dass die Dateien zum einem aus einem Bild bestehen, das menschliche Nutzer ohne Probleme erfassen können, und zum anderen aus einem XML-Anteil, den ein Computer einfach auswerten kann. Deshalb dürfen Sie diese Dateien auch nicht umwandeln in ein reines Bildformat – der XML-Teil der Datei würde verloren gehen.

Maschinenlesbar ist ein Dokument, wenn es eine mathematisch-technische Auswertung und eine Volltextsuche ermöglicht. Auf der anderen Seite dürfen Sie Dateien, die in Ihrer Buchhaltungssoftware oder Ihrem Kassensystem entstanden sind, ausschließlich als PDF aufbewahren. Sonst würden auch hier wichtige Informationen verloren gehen.

Migrationsbeständigkeit

Sollten Sie Ihr System ändern, z. B. zur Software eines anderen Herstellers wechseln, müssen Sie sicherstellen, dass alle Daten unverändert mit umziehen. Das gilt auch bei Updates: Erscheint eine neue Version für das von Ihnen verwendete Programm, müssen die Daten weiterhin auswertbar bleiben. Gleiches bei der Archivierung: Sollte man Daten aus seinem Produktivsystem in ein Archivsystem auslagern, muss man die Informationen auch dort noch auswerten können. Auf keinen Fall darf sich der Inhalt durch die Migration verändern.

Darüber hinaus fordern die GoBD Sie dazu auf, bei der elektronischen Archivierung einen Index zu verwenden. Dateien müssen hierüber eindeutig zuzuordnen sein, z. B. in Form einer fortlaufenden Dokumenten-ID. Nur wenn Sie schlüssig nachweisen können, dass Sie zur Verwaltung der Dateien keinen Index brauchen, dürfen Sie auf einen solchen verzichten.

Das Finanzamt gibt Ihnen zusätzlich die Möglichkeit, Dokumente im Papierformat zu digitalisieren und dann auf das Original zu verzichten. Das vereinfacht die Archivierung und spart sehr viel Platz im Büro. Dabei müssen Sie allerdings beachten, dass Sie beim Scannen das Optical-Character-Recognition-Verfahren (OCR) aktivieren. Dabei entsteht nicht nur ein einfaches Bild; die Informationen werden zusätzlich als Volltext gespeichert, womit das Dokument durchsuchbar wird. Im besten Fall sollte die digitale Kopie auch die Farbgebung des Originals wiedergeben. Besonders wenn die Farben Informationscharakter haben (z. B. rot markierte Minusbeträge), muss dies auch in der Kopie nachvollziehbar sein.

Die Möglichkeit, das originale Papierdokument zu vernichten, besteht nicht für alle Unterlagen: Spendenbelege beispielweise müssen in jedem Fall im ursprünglichen Format aufbewahrt bleiben. Auf der sicheren Seite sind Sie, wenn Sie Originale in keinem Fall vernichten – vor allem im Hinblick auf andere Gesetze. Die Grundsätze empfehlen zudem, eine Organisationsanweisung zu erstellen: Diese legt fest, welche Mitarbeiter zu welchen Zeitpunkten welche Art von Dokumenten scannen dürfen. Außerdem schreiben Sie in der Anweisung fest, in welchem Umfang Qualitätsprüfungen stattfinden müssen und wie und wo Fehler verzeichnet werden.

Sie müssen Dokumente in dem Format aufbewahren, in dem sie bei Ihnen ankommen. Nur wenn Sie sicherstellen können, dass bei der Umwandlung keine Informationen (auch Metadaten sind gemeint) verloren gehen, dürfen Sie ein anderes Format wählen.

Für wen gelten die GoBD?

Die GoBD gelten für alle Unternehmer, Selbstständige, Freiberufler und Kleinunternehmer – und zwar ganz ausdrücklich nicht nur für diejenigen, die zur Bilanzierung verpflichtet sind. Demnach müssen sich auch kleinere Selbstständige, die nur eine Einnahmenüberschussrechnung (EÜR) anfertigen, an die Grundsätze halten. Auch wenn Ihnen Ihre Software und Ihr Hardware-System GoBD-Konformität versprechen, bleiben Sie gegenüber dem Finanzamt verantwortlich. Sie müssen sich vergewissern, dass die von Ihnen verwendeten Systeme den Grundsätzen entsprechen, und vor allen Dingen Ihre elektronische Aufbewahrung den Vorgaben der Finanzverwaltung anpassen. Sollte dies nicht der Fall sein, können Sie die Schuld dem Finanzamt gegenüber nicht auf den Hersteller schieben.

Was hat sich geändert?

Auf den ersten Blick hat sich im Vergleich zur GDPdU nicht viel verändert. Auch die alten Grundsätze – ab 2002 in Kraft – regelten die Aufbewahrung von steuerrelevanten Daten in digitaler Form. Dennoch sind in den GoBD ein paar wesentliche Änderungen bzw. Konkretisierungen im Vergleich zu den vorangegangenen Grundsätzen enthalten.

Alle hier aufgeführten Informationen finden sich auch weiter oben im Text. Um es Ihnen einfacher zu machen, die wesentlichen Änderungen zu gewohnten Abläufen schneller zu finden, haben wir diese hier noch einmal aufgeführt.

Zeitgerechte Erfassung

Im Gegensatz zu früheren Regelungen werden die GoBD konkreter, wenn es um den Zeitpunkt der Buchung geht. Zwar benutzt das Schreiben des Bundesministeriums für Finanzen den eher schwammigen Begriff „zeitnah“, wird aber vor allem mit zwei Zeitangaben konkreter: Vorgänge sollen in der Regel nach 10 Tagen verbucht werden. Das gilt nur nicht für Bareinnahmen oder -ausgaben. Hier sieht die Behörde eine tägliche Buchung vor.

Sie können von dieser Vorgabe allerdings abweichen, wenn Sie periodisch buchen, also z. B. einmal pro Monat. Dabei müssen Sie aber durch ein klares System sicherstellen, dass keine Belege verloren gehen können.

Unveränderbarkeit von Aufzeichnungen

Egal, ob es sich um elektronische oder physische Dokumente handelt, nach der erstmaligen Erstellung sollen diese nicht mehr abgeändert werden. Dies beziehen die GoBD ausdrücklich auch auf Aufzeichnungen der sogenannten Vor- und Nebensysteme. Dazu gehören u. a. Zeiterfassungen, das Warenwirtschaftssystem oder die Software, mit der Lohnabrechnungen erstellt werden. Müssen Fehler korrigiert werden, dann sind die Korrekturen nachvollziehbar zu protokollieren.

Die Dateiformate der bekannten Textverarbeitungsprogramme und Tabellenkalkulationen (egal, ob von Microsoft, Apple oder im Open-Source-Bereich) sind im Kontext der GoBD mit Vorsicht zu genießen. Die Formate sind darauf angelegt, jederzeit verändert werden zu können. Das heißt aber nicht, dass Sie diese Programme nicht benutzen dürfen: Durch Verwendung eines Schreibschutzes und einer ordentlichen Verfahrensdokumentation lassen sich auch solche Dateien verwenden. Für das Finanzamt besser ist es allerdings, wenn Sie die Dateien in das PDF-Format exportieren und auch diesen Schritt dokumentieren.

In der Verfahrensdokumentation legen Sie dar, wie Ihr Unternehmen die Datenverarbeitung im Kontext eines bestimmten Systems durchführt. Die Dokumentationen müssen so gestaltet sein, dass sachverständige Dritte diese nachvollziehen können. Der Umfang ist abhängig vom Einzelfall: Es müssen grundsätzlich alle Informationen, die zum Verständnis wichtig sind, enthalten sein. Sie beschreiben den kompletten technischen und organisatorischen Ablauf:

- Wie entstehen die Daten?

- Wie werden Dokumente gespeichert und archiviert?

- Auf welche Art können die Informationen wiedergefunden werden?

- Welche Maßnahmen haben Sie ergriffen, damit Daten nicht verfälscht werden oder verloren gehen?

- Inwiefern ist eine maschinelle Auswertbarkeit möglich?

Um dies umzusetzen, besteht eine ordentliche Verfahrensdokumentation in der Regel aus vier Teilen:

- allgemeine Beschreibung

- Anwenderdokumentation

- technische Systemdokumentation

- Betriebsdokumentation

Die Arbeitsgemeinschaft für wirtschaftliche Verwaltung e. V. stellt Unternehmen ein Muster für die Verfahrensdokumentation bereit – mit hilfreichen Hinweisen für das Vorgehen.

Aufbewahrungspflicht von Daten

Laut GoBD müssen Sie grundsätzlich digitale Belege (oder solche, die Sie selbst digitalisiert haben), Grundbuchaufzeichnungen, alle Buchungen, steuerlich relevante Unterlagen und Stammdaten sowie Ihre Verfahrensdokumentation aufbewahren. Dazu zählen auch Dokumente, die zwar für sich genommen nicht steuerlich relevant sind, aber zum Verständnis von bestimmten Vorfällen geeignet sind. Da die GoBD sich auch auf Vor- und Nebensysteme beziehen, müssen diese ebenfalls dazu geeignet sein, die langfristige Speicherung der Daten zu gewährleisten.

Alle Unterlagen müssen über die volle Dauer der Aufbewahrungspflicht gespeichert oder anderweitig archiviert bleiben. Für Dokumente, die nicht in Ihrem Unternehmen entstanden sind, sondern Ihnen zugesandt wurden, gilt: Sie bewahren die Daten in dem Format auf, in dem Sie die Dokumente oder Datensätze erhalten haben. Alle relevanten Daten müssen von der Finanzbehörde eingesehen werden können. Wenn Sie Daten zwischen dem eigentlichen System (z. B. der Kasse) und einem Archiv austauschen, dürfen sie nicht verändert werden.

Konkrete Anforderungen an Belege

Damit im Sinne der GoBD ein Dokument als rechtmäßiger Beleg gelten kann, müssen bestimmte Anforderungen erfüllt sein. Jeder Beleg muss Angaben darüber enthalten, wie der Vorfall kontiert wird und wie das Ordnungskriterium für die Ablage lautet. Außerdem muss selbstverständlich jeder Beleg mit einem Datum versehen sein. Bei elektronischen Belegen sehen die Grundsätze aber Ausnahmen: So ist es nicht notwendig, dass das Dokument selbst die Angaben zur korrekten Kontierung erhält. Es ist möglich, eine Verknüpfung zu einem Datensatz einzufügen, in dem diese Angaben zu finden sind.

E-Mail-Archivierung und GoBD

E-Mails können (müssen aber nicht) als Geschäftsbriefe gewertet werden. Abhängig vom Inhalt der Nachricht gelten also auch für E-Mails besondere Aufbewahrungspflichten. Immer wenn per E-Mail ein Geschäft durchgeführt, abgeschlossen, vorbereitet oder aufgehoben wurde, ist diese Nachricht als Geschäftsbrief zu werten. Sowohl versandte als auch empfangene E-Mails müssen – gemeinsam mit ihren Dateianhängen – rechtsicher archiviert werden. Deshalb ist für Unternehmen eine vernünftige Archivierung für geschäftliche Mails mehr als sinnvoll.

Die elektronischen Briefe müssen dauerhaft und manipulationssicher abgespeichert werden. Dieser Anforderung durch manuelle Eingaben über eine gewöhnliche Mail-Software gerecht zu werden, ist schwierig bis unmöglich. Deshalb ist es ratsam, zusätzliche Tools einzusetzen. Eine entsprechende Archivierungs-Software ermöglicht es, genau festzulegen, welche Mails archiviert werden und welche nicht. Außerdem wird nach einer entsprechenden Konfiguration jeder Vorgang automatisch protokolliert. Alles kann somit auch nach Jahren noch nachvollzogen werden.

Wenn Sie solche zusätzliche Software nutzen möchten, sollten Sie auf die Zertifizierung achten. Über diese signalisiert der Hersteller, dass die E-Mail-Archivierung nach GoBD-Vorgaben geregelt ist. Doch die Rechtsicherheit ist nicht der einzige Vorteil, den entsprechende Programme bieten: Wenn Mails mit einem guten System archiviert werden, sind die Nachrichten zudem jederzeit wieder aufrufbar und vor allem auch durchsuchbar. Eine entsprechende Software ist somit praktisch, wenn man nachträglich Informationen zu Geschäftsprozessen finden muss. Gleichzeitig entspricht sie den GoBD bei der Mail-Archivierung.

- Automatische Archivierung ausgewählter Postfächer

- Sicherung in deutschen Rechenzentren

- Unterstützt die Einhaltung gesetzlicher Anforderungen wie GoBD

Zur Anzeige dieses Videos sind Cookies von Drittanbietern erforderlich. Ihre Cookie-Einstellungen können Sie hier aufrufen und ändern.

Zur Anzeige dieses Videos sind Cookies von Drittanbietern erforderlich. Ihre Cookie-Einstellungen können Sie hier aufrufen und ändern. Nicht GoBD-konform? Konsequenzen bei Missachtung

Die Richtlinien des Finanzamts sind bindend. Sollten Sie die Grundsätze innerhalb Ihres Unternehmens nicht berücksichtigen oder Software verwenden, die nicht mit den GoBD konform ist, kann das schwerwiegende Konsequenzen für Sie haben. Bei einer Betriebsprüfung kontrolliert das Finanzamt, ob Sie Ihre elektronischen Dokumente im Sinne der GoBD aufbewahren und die Buchführung korrekt durchführen. Sollte dies nicht der Fall sein, werden regelmäßig Nachschätzungen durchgeführt, die dann zu erheblichen zusätzlichen Belastungen führen können.

Zunächst hat man Unternehmen noch eine Schonfrist eingeräumt. Diese ist aber spätestens seit 2017 abgelaufen. Das bedeutet für Sie, dass die Einhaltung der GoBD ab 2019 vollumfänglich kontrolliert wird.

Für Sie auch wichtig zu wissen: Sie können die Konformität nicht nachträglich herbeiführen. Sollten Sie einen Vorgang einmal falsch aufgezeichnet haben, kann dies nicht mehr rückgängig gemacht werden. Der Sinn dahinter ist ja eben, dass Unternehmen die steuerlich relevanten Belege nicht zu ihren Gunsten abändern können. Sollten Sie Software verwenden, die nicht den Anforderungen entspricht, und erst nachträglich zu einem sicheren System wechseln, hätten Sie nach Ansicht des Finanzamtes Zeit gehabt, die Unterlagen zu fälschen.

Da die GoBD im Gegensatz zu den GoB kein Gesetz sind, machen Sie sich nicht strafbar, wenn Sie gegen die neuen Grundsätze verstoßen. Sie erschweren allerdings bei Missachtung die Zusammenarbeit mit den Finanzbehörden erheblich, was wiederum in Nachzahlungen münden kann.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.