Doppelte Buchführung einfach erklärt

Wer ein Unternehmen führt, kommt um die Buchhaltung nicht herum. Die kaufmännische Buchführung ist ein wesentlicher Bestandteil des Rechnungswesens und für alle eingetragenen Kaufleute Pflicht. Schließlich benötigt das Finanzamt – außer der Einkommenssteuererklärung – noch die alljährliche Abschlussbilanz, um die Höhe und Art der Besteuerung festzulegen. Doch auch im eigenen Interesse sollten Sie als Unternehmer Ihre Ein- und Ausgaben ordnungsgemäß festhalten, um in der Jahresabschlussrechnung den erzielten Gewinn ermitteln zu können. Erst mit einer genauen Zahlenübersicht können Sie dann im nächsten Jahr Ihre weiteren Projekte sinnvoll planen.

Die doppelte Buchführung (auch doppische Buchführung bzw. Doppik genannt) ermöglicht Ihnen, Ihre Geschäftsprozesse überschaubar zu halten. Doch ab wann und für wen ist die doppelte Buchführung Pflicht? Und wie genau funktionieren die einzelnen Rechnungsvorgänge? Die doppelte Buchführung ist nicht so kompliziert, wie es auf den ersten Blick scheint. IONOS erklärt Ihnen Schritt für Schritt die Grundlagen der doppelten Buchführung und was Sie dabei genau beachten sollten.

- Bewährt: Vollständiges Office-Paket

- Sicher: 1 TB zentraler Speicherplatz

- Ortsunabhängig: Auf bis zu 5 Geräten installierbar

Definition: Was ist die doppelte Buchführung?

Die doppelte Buchführung bzw. die doppische Buchführung (Doppik) meint das System der kaufmännischen Buchführung gemäß der Buchführungspflicht nach § 238 des Handelsgesetzbuchs (HGB), welches die systematische Auflistung aller Geschäftsvorgänge eines Unternehmens beschreibt. Der Jahresabschluss, d. h. die Zusammenführung aller Geschäftsbuchungen innerhalb eines Wirtschaftsjahres, muss zum Jahresende dem Finanzamt übermittelt werden. Gemäß § 242 HGB besteht dieser Jahresabschluss aus der Bilanz und der Gewinn- und Verlustrechnung (GuV). Mit diesen können Sie zum Geschäftsjahresende Ihre Schlussbilanz ziehen und herausfinden, welchen Umsatz Ihr Unternehmen – unter Berücksichtigung aller entstandenen Kosten und Einnahmen – im gesamten Jahr erzielen konnte.

Die doppelte Buchführung ist auch im technischen Sinne doppelt zu verstehen: Die Buchung von Geschäftsvorgängen erfolgt nämlich auf mindestens zwei Konten, d. h. einem Konto und einem Gegenkonto.

Hier finden Sie Ihre perfekte Domain - z.B. .de Domain + persönlicher Berater

- E-Mail-Postfach

- 24/7 Support

- Wildcard SSL

Die doppelte Buchführung eignet sich besonders für große Kapitalgesellschaften, die einen großen Umfang an Einnahmen und Ausgaben verbuchen müssen. Die einfache Buchführung hingegen erfasst die Einnahmen und Ausgaben eines Unternehmens in einer einfachen Gegenüberstellung, der sogenannten Einnahmenüberschussrechnung (EÜR). Diese ist für kleine Betriebe geeignet, die gemäß § 238 HGB nicht buchführungspflichtig sind.

Ab wann ist die doppelte Buchführung Pflicht?

Laut § 242 HGB sind alle eingetragenen Kaufleute zur Führung von Büchern verpflichtet, aus dem Handelsgeschäfte und Vermögenslage hervorgehen. Unternehmer müssen sich, wie das Bundesministerium für Finanzen (BMF) informiert, nach den „Grundsätzen zur ordnungsmäßigen Führung und Aufbewahrung von Büchern, Aufzeichnungen und Unterlagen in elektronischer Form sowie Datenzugriff“ (GoBD) richten. Zur doppelten Buchführung sind laut § 141 Abgabenordnung (AO) alle Unternehmen verpflichtet, deren Umsätze eines Kalenderjahres mehr als 600.000 Euro betragen oder deren Jahresgewinn über 60.000 Euro liegt. Kleinunternehmer hingegen, die sich unter dieser Schwelle bewegen, unterliegen lediglich der einfachen Buchführung.

Wie funktioniert die doppelte Buchführung?

Wer mit Zahlen umgehen kann, ist hier klar im Vorteil. Bei der doppelten Buchführung müssen nämlich gleich zwei Rechnungswege berücksichtigt werden. Die Bilanzrechnung bildet dabei die Grundlage für die abschließende Gewinn- und Verlustrechnung (GuV).

Achten Sie darauf, dass Sie Ihre Bücher geordnet, vollständig sowie zeitgerecht führen. In diesen müssen Sie alle Geschäftsvorgänge, d. h. alle Ein- und Ausgaben, Ihres Unternehmens aufführen. Ein kleiner Fehler kann dazu führen, dass Ihre Zahlen am Ende nicht stimmen.

Die Bilanzrechnung

Die Bilanzrechnung (auch „Bilanzierung“ genannt) ist die Grundlage der doppelten Buchführung. Hier arbeiten Sie mit Bestandskonten. Das bedeutet, dass Sie die aktuelle Finanzlage Ihres Unternehmens nach unterschiedlichen Kostenplänen jeweils am Anfang sowie am Ende eines Geschäftsjahres erstellen. Diese werden dann anschließend zusammengeführt und miteinander verglichen. So behalten Sie in jedem Bereich Ihres Unternehmens einen genauen Überblick wo, wann und für was Sie Ihr Geld ausgeben und ebenfalls woher Sie es einnehmen.

Teil 1: Grundlagen: Die Unterteilung in Aktiv- und Passivseite

Die Bilanz ist in eine Aktiv- und Passivseite gegliedert. Die Aktivseite beschreibt alle Geschäftsvorgänge, die Ihre Vermögensverwendung umfassen, also wofür Sie Ihr Geld ausgeben, z. B. für Sachanlagen (technische Anlagen, Maschinen etc.), Vorräte (Roh-, Hilfs- und Betriebsstoffe), Wertpapiere etc. Die Passivseite hingegen umfasst alle Vorgänge bezüglich der Vermögenherkunft, also woher Sie Ihr Geld beziehen, z. B. durch Eigenkapital, Kredite, Gewinnlagen etc. Die Gegenüberstellung hilft Ihnen, den Überblick zu behalten, in welchen Bereichen Sie jeweils Ihr Geld ausgeben und einnehmen.

Eine genaue Übersicht der einzelnen Vermögensverwendungs- und -herkunftsbereiche können Sie der folgenden Grafik (Tabelle 1) entnehmen:

Im § 266 Handelsgesetzbuch (HGB) finden Sie die genauen Vorgaben zur Bilanzgliederung.

Teil 2: Grundlagen: Die Unterteilung in Soll und Haben

Wenn Sie sich erst einmal einen Überblick über die einzelnen Bereiche verschafft haben, schauen Sie sich nun die einzelnen Bestandskonten an. Diese werden in eine Soll-Seite (links) und eine Haben-Seite (rechts) unterteilt. Dort werden jeweils die Zu- und Abgänge bzw. die Zahlungszuflüsse und Zahlungsabflüsse des jeweiligen Bereichs verzeichnet.

Wichtig für die Rechnung: Bei Bestandskonten der Aktivseite (siehe Tabelle 1) werden die Zahlungszuflüsse im Soll gebucht, Zahlungsabflüsse hingegen im Haben. Bei der Passivseite verhält es sich genau umgekehrt: Kontostände mindern sich im Soll und vermehren sich im Haben. Das ist das Prinzip der doppelten Buchführung.

Es muss immer ein Gleichgewicht zwischen der Aktiv- und der Passivseite bestehen: Bei jeder Buchung eines Geschäftsvorgangs muss folglich ein Konto im Soll und das andere Konto im Haben belastet werden. Am Ende ist es wichtig, dass die Bilanzsumme auf beiden Seiten denselben Wert beträgt. Mit dieser Aufstellung können Sie dann genau ermitteln, welchen Anfangsbestand, Endbestand und welchen Gewinn Ihr Unternehmen in einer bestimmten Periode hatte.

Die Soll-Seite ist immer links, die Haben-Seite immer rechts angeordnet.

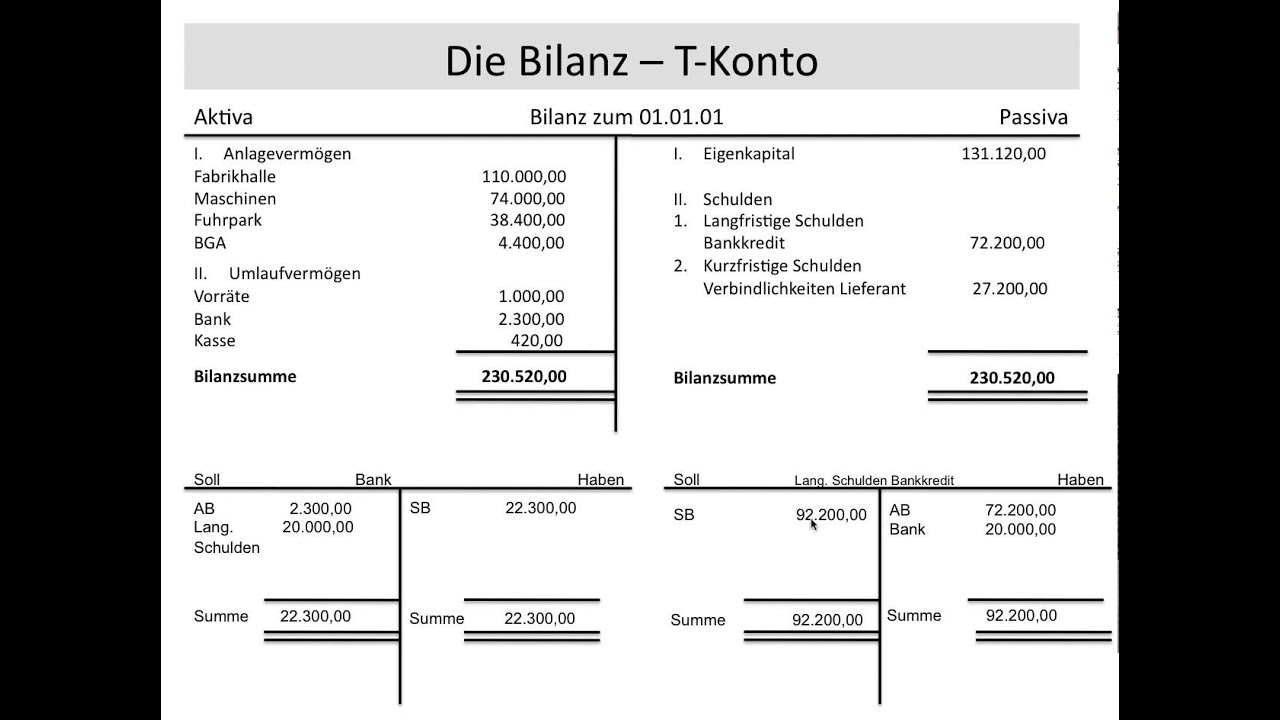

Teil 3: Beispiel einer doppelten Buchführung: Die Bilanzrechnung

Die Bilanzierung wird einmal innerhalb der einzelnen Bestandskonten (den sogenannten T-Konten) durchgeführt. Die Ergebnisse werden anschließend in die Gesamtbilanz (Aktiv-Passiv-Tabelle) übertragen. Dadurch erhalten Sie für jeden Unternehmensbereich eine genaue Auflistung der Zu- und Abgänge aller Geschäftsvorfälle und gleichzeitig den Überblick über die gesamten Einnahmen und Ausgaben Ihres Unternehmens.

Wenden Sie nun die oben aufgeführten Grundlagen an. Die Berechnung der einzelnen Bestandskonten wird innerhalb der T-Konten durchgeführt, die Sie nach folgendem Schema aufbauen:

Je nachdem, ob sich das betreffende Bestandskonto auf der Aktiv- oder auf der Passivseite der Bilanz befindet, wenden Sie zur Berechnung die entsprechenden Grundregeln an.

- Bestandskonten auf der Aktivseite (z. B. Bereich Anlagevermögen): Zahlungszuflüsse werden im Soll gebucht, Zahlungsabflüsse hingegen im Haben.

- Bestandskonten auf der Passivseite (z. B. Bereich Eigenkapital): Zahlungszuflüsse werden im Haben gebucht, Zahlungsabflüsse hingegen im Soll.

- Die Bilanzsumme muss auf beiden Seiten denselben Wert betragen.

Wie der Rechenvorgang im Einzelnen aussieht und wie die Ergebnisse anschließend in der Gesamtbilanz aufgeführt werden, zeigt Ihnen dieses anschauliche Video:

Zur Anzeige dieses Videos sind Cookies von Drittanbietern erforderlich. Ihre Cookie-Einstellungen können Sie hier aufrufen und ändern.

Zur Anzeige dieses Videos sind Cookies von Drittanbietern erforderlich. Ihre Cookie-Einstellungen können Sie hier aufrufen und ändern. Die Gewinn- und Verlustrechnung (GuV)

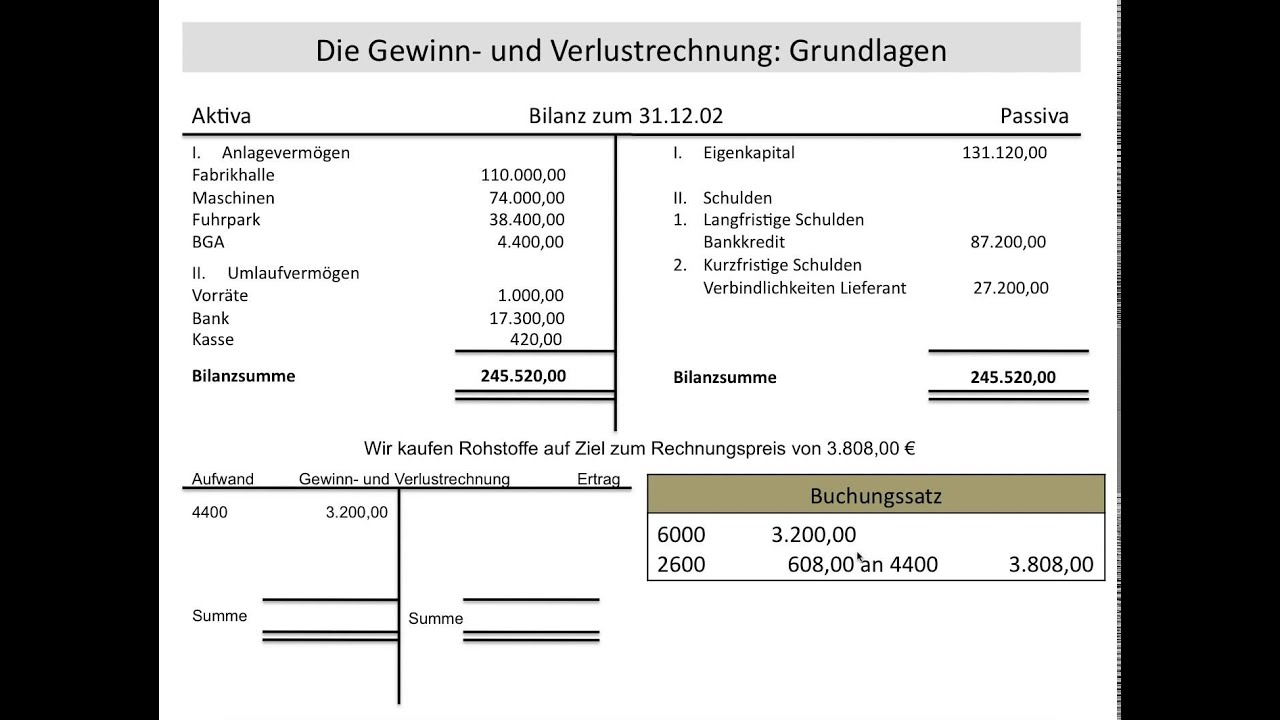

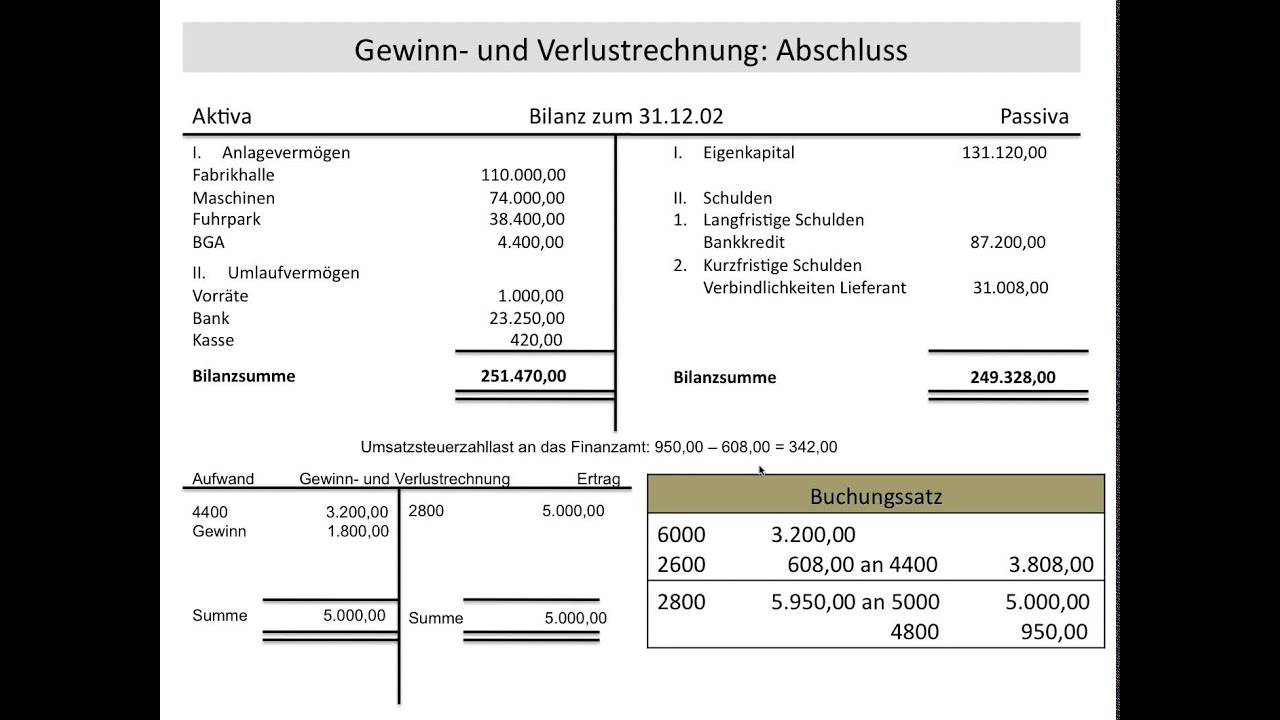

Die Gewinn- und Verlustrechnung (GuV) ist Teil der Bilanz, mit der Sie den Erfolg Ihres Unternehmens in einer bestimmten Zeitspanne ermitteln können. Hier werden die Erträge und Aufwendungen gegenübergestellt. Überwiegen die Erträge, machen Sie Gewinn. Überwiegen hingegen die Aufwendungen, machen Sie Verlust.

Der Rechenvorgang funktioniert ähnlich wie bei der Bilanzrechnung. Einziger Unterschied: Bei der GuV arbeiten Sie nicht mit Bestandskonten, sondern mit sogenannten Aufwands- und Erlöskonten. Diese werden jeweils wieder in eine Soll-Seite (links) und in eine Haben-Seite (rechts) unterteilt. Anschließend werden die Ergebnisse der einzelnen Konten in die GuV-Rechnung übergeführt.

Beispiel einer GuV-Rechnung

Wie Sie Ihr GuV-Konto nach den einzelnen Aufwands- und Erlöskonten gliedern können, sehen Sie an folgender Grafik (Tabelle 2):

Im § 275 Handelsgesetzbuch (HGB) finden Sie die genauen Vorgaben zur Gewinn- und Verlustrechnung (GuV).

Die Gewinn- und Verlustrechnung verläuft nach dem gleichen Schema wie die Bilanzrechnung. Die Ergebnisse der einzelnen Aufwands- und Erlöskonten („T-Konten“) tragen Sie dann in das GuV-Konto ein. Damit Sie nicht den Überblick verlieren, sollten Sie sich bei der Rechnung an folgendem Schema orientieren:

Beispiel einer GuV-Rechnung:

Im Beispiel sehen Sie links die Gesamtkosten (Soll), die nach einzelnen Kostenarten unterteilt sind und rechts die Erlöse (Haben). Die Haben-Seite markiert Ihr Vermögen (Plus-Wert). Addieren Sie alle Werte zusammen, kommen Sie auf eine Summe von 310.000 Euro. Die Soll-Seite zeigt Ihre Vermögensverwendung (Minus-Wert) an. Wenn Sie diese Beträge von dem ermittelten Wert in Höhe von 310.000 Euro abziehen, erhalten Sie einen Gewinn von 102.500 Euro.

Das GuV-Konto ist sozusagen das Konto des Eigenkapitals und befindet sich somit auf der Passivseite. Achten Sie also bei der GuV-Rechnung darauf, dass Sie die Erträge im Haben und die Aufwendungen im Soll buchen. Am Jahresende werden die aus dem GuV-Konto ermittelten Werte auf das Eigenkapital-Konto übertragen.

Ein weiteres anschauliches Beispiel finden Sie in diesem Video:

Zur Anzeige dieses Videos sind Cookies von Drittanbietern erforderlich. Ihre Cookie-Einstellungen können Sie hier aufrufen und ändern.

Zur Anzeige dieses Videos sind Cookies von Drittanbietern erforderlich. Ihre Cookie-Einstellungen können Sie hier aufrufen und ändern. Wie Sie die Ergebnisse der einzelnen Aufwands- und Erlöskonten in die Gesamtbilanz übertragen, sehen Sie in diesem Video:

Zur Anzeige dieses Videos sind Cookies von Drittanbietern erforderlich. Ihre Cookie-Einstellungen können Sie hier aufrufen und ändern.

Zur Anzeige dieses Videos sind Cookies von Drittanbietern erforderlich. Ihre Cookie-Einstellungen können Sie hier aufrufen und ändern. Selbstverständlich gibt es im Rechnungswesen noch eine Reihe weiterer Möglichkeiten, mit der Sie Ihre Buchführung optimieren können. Damit Sie allerdings nicht den ganzen Tag mit Rechenaufgaben beschäftigt sind, gibt es spezielle Tools, die das bequem für Sie erledigen. Vor allem große Firmen, die einen großen Umfang an Ein- und Ausgaben verbuchen müssen, können sich so den Berufsalltag erleichtern.

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.