Privateinlage und Privatentnahme buchen (Mit Beispielen)

In einem Einzelunternehmen oder in Personengesellschaften können Sie dem Geschäftsvermögen jederzeit Geld oder Güter entnehmen bzw. hinzufügen – vorausgesetzt, Sie verbuchen die Transaktionen korrekt. Worauf ist genau zu achten, wenn man eine Privateinlage oder Privatentnahme bucht?

- Schreiben Sie perfekte E-Mails auf Wunsch mit KI-Funktionen

- Sicher: Schutz vor Viren und Spam

- Inklusive: eigene Domain

Privatentnahme und Privateinlage: So buchen Sie richtig!

Zwei Dinge sind von Bedeutung, wenn Sie eine Privateinlage oder eine Privatentnahme buchen:

- Der Wert, mit dem ein solcher Vorgang verbunden ist.

- Die Konten, auf denen Sie die Zu- und Abgänge verbuchen müssen.

Zur korrekten Buchung benötigen Sie in jedem Fall mindestens ein Privatkonto im Kontenplan Ihres Unternehmens. Falls es mehrere Personen im Unternehmen gibt, denen Transaktionen zwischen privatem und betrieblichem Vermögen gestattet sind, bieten sich grundsätzlich auch mehrere Privatkonten an. Diese fallen als Unterkonten unter das Eigenkapital. In der Praxis setzen viele Unternehmen jeweils ein eigenes Konto für die Entnahmen und die Einlagen ein. Bei einer Privatentnahme buchen Sie den Betrag dann z. B. von „Privat“ an „Kasse“ und bei der Privateinlage von „Kasse“ an „Privat“.

Wenn Sie ein Privatkonto abschließen, tauchen alle Privatentnahmen in der „Soll und Haben“-Aufstellung links auf, während Einlagen auf der rechten Seite zu finden sind. In der Bilanz des Unternehmens fließen Privatkonten in das Eigenkapitalkonto ein. Abhängig vom Verhältnis von Entnahme zu Einlage schreiben Sie die Summe von Privatkonten entweder auf die linke Seite (mehr Entnahme als Einlage) oder auf die rechte Seite (mehr Einlage als Entnahme).

Privateinlage und Privatentnahme: Buchungssatz inkl. Beispiele

Um die Buchungssätze zu verstehen, ist ein Blick auf verschiedene Einlage- und Entnahmearten zu empfehlen. Nachfolgend betrachten wir die wichtigsten und häufigsten Formen jeweils mit passenden Beispielen.

Bei den Beispielen verwenden wir den Standard-Kontenrahmen SKR03 der DATEV eG, Nürnberg.

Bareinlage und Geldentnahme buchen

Bei einer Bareinlage oder Geldentnahme transferieren Sie Geld zwischen Ihrem eigenen Vermögen und dem des Unternehmens. Neben einem Konto „Privat“ benötigen Sie also auch ein Konto „Kasse“ oder „Bank“. Nehmen wir in diesem Fall an, Sie nehmen erst Geld aus der Kasse und zahlen zu einem anderen Zeitpunkt einen anderen Geldbetrag wieder ein.

Zunächst entnehmen Sie der Kasse (SKR03: Konto „1000“) Ihres Unternehmens 50 Euro. Diese gehen nach SKR03 vom Konto „1800“ ab:

Privat (1800) 50,00 € an Kasse (1000) 50,00 €

Anschließend legen Sie wieder 200 Euro zurück in die Kasse. Um diese Privateinlage zu buchen, wird nach SKR03 Konto „1890“ verwendet:

Kasse (1000) 200,00 €

- an Privat (1890) 200,00 €

Wollen Sie das Privatkonto nun abschließen, sieht die Gegenüberstellung folgendermaßen aus:

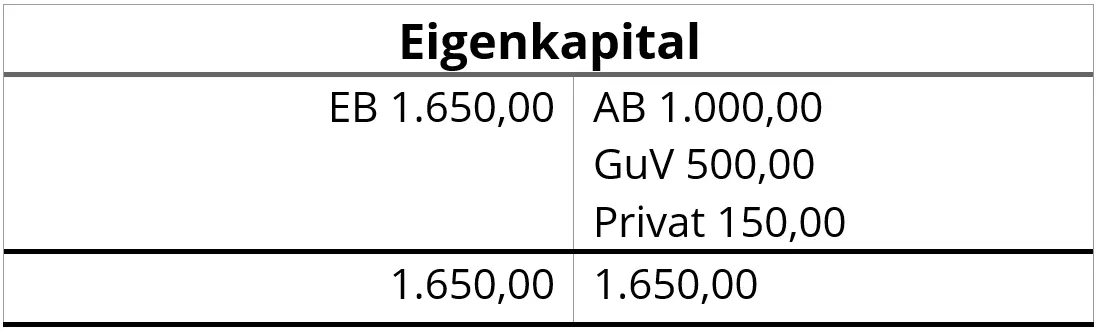

Die „Soll“-Seite muss in diesem Fall also mit einem Saldo von 150 Euro aufgefüllt werden, um das Konto abzuschließen. Dies fließt schließlich als „Haben“ in das Bilanzkonto „Eigenkapital“ ein, das in unserem Beispiel einen Endbestand in Höhe von 1.650 Euro hat:

Sachentnahme buchen

Stellen wir uns nun vor, Sie führen eine Sachentnahme durch, indem Sie ein Produkt der Firma für einen privaten Zweck entnehmen. Hierfür setzen Sie nicht den Herstellungs- oder Anschaffungswert, sondern den normalen Listenpreis an. Hierbei handelt es sich um den Preis, den Sie auch von einem Kunden verlangen würden – inklusive Umsatzsteuer. Diese Sachentnahme ist gesondert auf einem entsprechenden Konto zu verbuchen. Einen Stuhl (Preis von 119 Euro brutto) als Privatentnahme buchen Sie wie folgt:

Privat (1800) 119,00 €

- an Entnahme durch den Unternehmer für Zwecke außerhalb des Unternehmens (Waren) 19 % USt (8910) 100,00 €

- an Umsatzsteuer 19 % (1776) 19,00 €

Das Privatkonto und das Konto für Eigenkapital schließen Sie am Ende analog zum ersten Beispiel ab.

Nutzungsentnahme buchen

Wenn Sie einen Gegenstand nicht komplett aus dem Unternehmen herausnehmen, sondern nur zusätzlich auch privat nutzen, müssen Sie eine Nutzungsentnahme buchen (und diesen Betrag als geldwerten Vorteil auch versteuern). Interessant ist dies vor allem bei der privaten Nutzung des Firmenwagens. Hierfür berechnen Sie den Teilwert: Zu welchem Anteil wird das Fahrzeug privat genutzt?

Um den Teilwert der Nutzung zu ermitteln, können Sie ein Fahrtenbuch führen. Als Alternative dazu hat der Gesetzgeber zur Vereinfachung die Listenpreismethode bzw. 1-Prozent-Regelung vorgesehen. Hierbei setzen Sie monatlich 1 Prozent vom deutschen Brutto-Listenpreis für das Neufahrzeug an – einschließlich Sonderausstattungen und übrigens auch, wenn das Auto gebraucht gekauft wurde (§ 6 Abs. 4 EStG). Für Kosten, die nicht durch Vorsteuer belastet wurden, kann der Unternehmer noch einen pauschalen Abschlag von 20 Prozent vornehmen. Für den Rest fällt die Umsatzsteuer an (§ 3 Abs. 1b Ziffer 1 UStG).

Nehmen wir folgendes Beispielszenario an:

- Sie haben einen Dienstwagen mit aktuellem Bruttolistenpreis von 50.000 Euro.

- Ein Prozent hiervon sind 500 Euro.

- 20 Prozent hiervon sind wiederum 100 Euro.

- Dementsprechend fallen für 400 Euro Umsatzsteuer an und für 100 Euro nicht.

- Die Umsatzsteuer beträgt 76 Euro (19 Prozent).

- Die Privatentnahme für den betreffenden Monat hat also einen Wert von 576 Euro.

Achtung: Die 1-Prozent-Regelung kann nur angewandt werden, wenn der Wagen mindestens zu 50 Prozent für betriebliche Zwecke genutzt wird. Für Elektrofahrzeuge gibt es bestimmte Abzüge vom Listenpreis. Für Fahrten zwischen Wohnung und Arbeitsstätte sowie Familienheimfahrten gelten außerdem besondere Regeln (§ 4 Abs. 5 Ziffer 6 EStG).

Den ermittelten Betrag buchen Sie auf das Konto „Unentgeltliche Wertabgaben“.

Unentgeltliche Wertabgaben (1880) 576,00 €

- an Verwendung von Gegenständen für Zwecke außerhalb des Unternehmens 19 % USt (Kfz-Nutzung) (8921) 400,00 €

- an Umsatzsteuer 19 % (1776) 76,00 €

- an Verwendung von Gegenständen für Zwecke außerhalb des Unternehmens ohne USt (Kfz-Nutzung) (8924) 100 €

Privateinlage buchen

Betrachten wir in einem letzten Beispiel noch die Privateinlage und deren Buchungssatz: Nehmen wir an, Sie haben sich vor einem Jahr einen PC gekauft, der hauptsächlich von Ihrer Tochter genutzt wurde. Sie ist nun aber fürs Studium ausgezogen und nutzt jetzt nur noch ihren Laptop. Den PC möchten Sie Ihrem Unternehmen übergeben. Als Teilwert setzen Sie die fortgeführten Anschaffungskosten an.

Für den PC haben Sie ursprünglich 1.200 Euro gezahlt. Der Computer wird laut Afa-Tabelle (Absetzung für Abnutzung) über drei Jahre abgeschrieben und hat also nach einem Jahr noch einen Wert von 800 Euro (wir gehen im Beispiel davon aus, dass die Einlage genau ein Jahr nach der Anschaffung stattfindet). Mit diesem Wert taucht der PC nun in Buchhaltung auf:

Sonstige Betriebs- und Geschäftsausstattung (490) 800,00 € an Privat (1890) 800,00 €

Bitte beachten Sie den rechtlichen Hinweis zu diesem Artikel.

- Inklusive Wildcard-SSL-Zertifikat

- Inklusive Domain Lock

- Inklusive 2 GB E-Mail-Postfach